美國AI與數據中心投資急升,科技巨頭融資創高,金融市場警惕債務泡沫與複雜資產新型態。

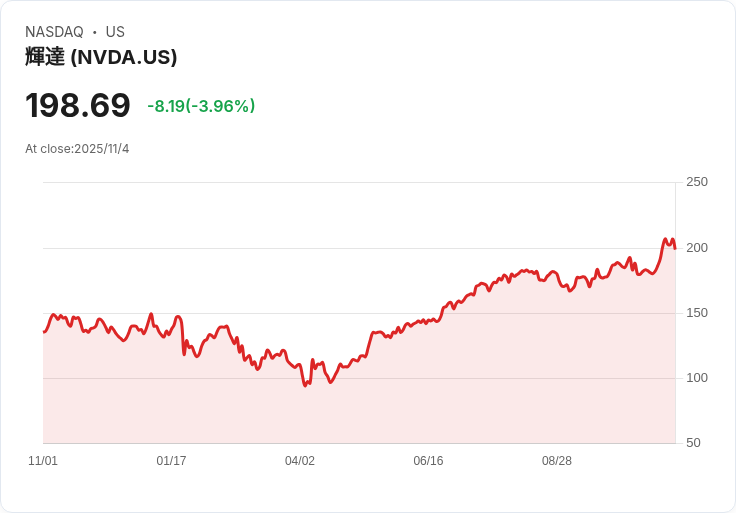

近年來,全球對人工智慧(AI)與數據運算的需求爆炸式成長,促使美國大型科技企業如Nvidia(NVDA)、Microsoft(MSFT)、Meta、Oracle等擴大投資資料中心。然而,這波AI熱潮不僅推高股市,更衍生出前所未見的債務與融資創新,引起銀行與投資機構對潛藏金融風險的高度關注。

AI世代驅動債券發行量激增。據美銀(Bank of America)數據,2025年9、10月美國AI相關大型企業投資級債券發行高達750億美元,遠超2015-2024年平均年度水準。其中,Meta單一案件就透過Blue Owl Capital取得270億美元複雜非表內融資;Oracle也在Vantage數據中心融資中涉及高達380億美元的優質貸款。JP Morgan預估,AI相關企業目前已占其投資級債券指數14%,超越美國銀行板塊成為主流。

資料中心的資金來源更趨複雜,包含私募信貸、高收益「垃圾債」與資產證券化(ABS)等新型態金融工具。例證如Nvidia旗下AI雲端公司CoreWeave,於今年5月發行20億美元高收益債券;比特幣挖礦業者TeraWulf則成為資料中心營運商後,發出32億美元「BB-」等級債。摩根士丹利(Morgan Stanley)預計,未來至2028年,超過一半資料中心資金將來自私募信貸市場,對金融流動性形成潛在壓力。

資料中心的ABS市場短短五年膨脹逾八倍,目前規模達800億美元,佔美國ABS市場5%。這類證券將租金債券、貸款等不易交易的資產轉換為可流通標的。在AI建設浪潮下,預估至2026年ABS市場規模可望達到1150億美元。資產證券化在金融危機後一直備受審慎監控,金融業者擔心複雜結構與流動性風險一旦劇烈轉向,或再現2008年般的信貸危機。

目前市場多數分析師指出,這波AI投資熱潮雖由獲利成熟、資金充裕的企業主導,商業基礎明確,與過去網路泡沫有本質區隔。然而,英國央行等監管機構提醒,資料中心相關的「難以評價、難以交易」資產如快速膨脹,當中潛藏的流動性與信用風險不容忽視。投資人與市場正密切觀察2026年起這類債務與資產的供需狀況、信用品質及未來金融市場的承載極限。

展望未來,資料中心與AI相關投資仍將高速成長,預期美國科技巨頭將持續透過多元融資管道推動基礎建設。但同時,金融體系中的複雜債務結構、證券化資產、私募信貸等風險日益受重視,若全球資本環境緊縮或AI商機不如預期,資料中心融資模式勢必面臨根本性考驗。

點擊下方連結,開啟「美股K線APP」,獲得更多美股即時資訊喔!

https://www.cmoney.tw/r/56/9hlg37

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

發表

發表

我的網誌

我的網誌