文/勳仔《工程師勳仔40歲前退休計畫:指數節稅多元收益投資法 低風險避開0050正2盲點》

正2槓桿雖有優勢,但缺乏彈性

近幾年有越來越多人認可生命週期投資法的觀念, 希望提高年輕時候的曝險,因此有滿多人轉而持有元大台灣50正2(00631L)這類型全市場指數的槓桿型ETF。也因此勳仔在推廣這套投資法的過程,最常被問到的是這套「指數節稅多元收益投資法」對比簡單無腦買00631L,有什麼優勢呢?

00631L 的優勢之一是同樣有節稅效果。00631L主要成分股是台指期,所以它受惠於期貨較低的持有成本跟逆價差優勢,而且這檔槓桿型ETF也不配息,所以對高所得族群來說,除權息旺季的除權息一樣是透過逆價差貢獻在00631L的淨值中。

槓桿型ETF的結構問題:固定單日兩倍

槓桿型ETF在發行時,說明書需要載明ETF預期槓桿的倍數,發行公司會每日對資產部位做調整,讓當日的槓桿比例能夠盡量貼進目標。以00631L來說,發行公司需要每天調整部位,讓其每日槓桿倍率約略等於2。

所以對對比指數節稅多元收益投資法,槓桿型ETF的槓桿倍數沒有調整彈性,另外因為需要每日調整部位到槓桿倍率是單日2倍正向,需要頻繁交易進出成分部位, 這也使內扣費用變高。

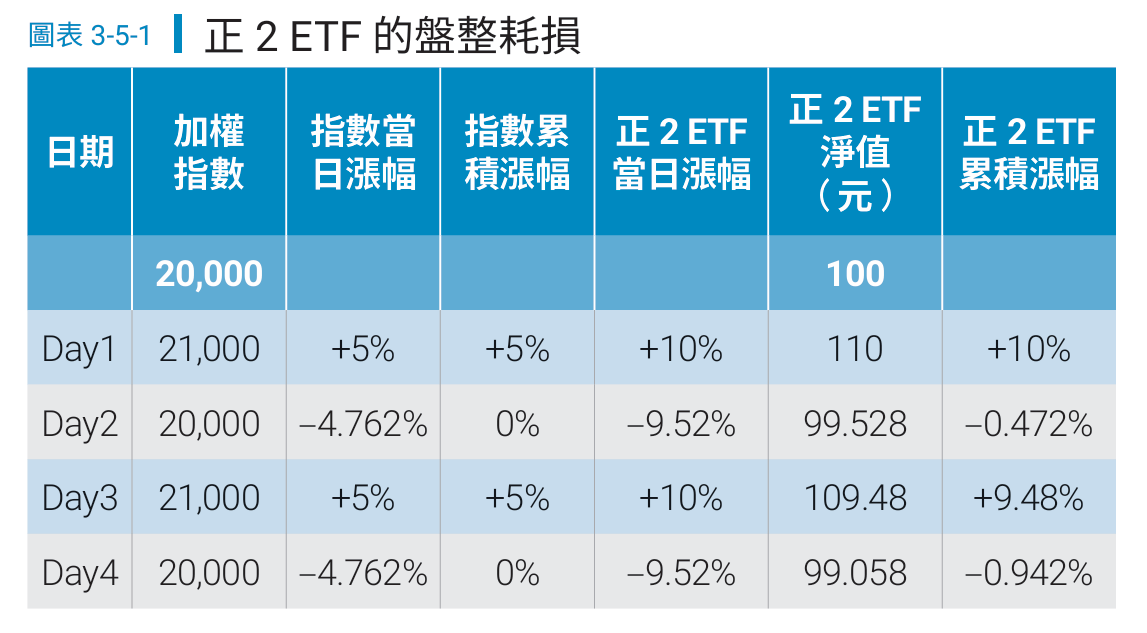

正2最大隱憂:盤整耗損風險

還有,也因為00631L需要做到單日2倍正向的槓桿,所以它會有盤整耗損。槓桿型ETF最大的隱憂,就是如果連結標的長期來回區間波動,走不出大趨勢,一 直處於盤整,縱使原型的報酬率完全沒有出現任何虧損, 槓桿型ETF仍會不斷耗損,例如圖表3-5-1:

從Day 1 到Day 4,加權指數僅僅來回區間波動,最終回到原始點位,所以累積漲幅為0%。

不過因為正2 ETF是每天正向2倍,到了Day 4, 我們可以看到雖然原始指數是沒有任何虧損,但是正2 ETF 卻已經出現0.942%的盤整耗損了。

指數節稅多元收益投資法納入了選擇權賣方的操作,而選擇權的賣方反而最喜歡盤整,因為盤整中能把選擇權的時間價值轉成收益,這個是單純買進槓桿型 ETF 所沒有的優勢。

了解更多「指數節稅多元收益投資法」>> https://cmy.tw/00BM09

本文摘自《工程師勳仔40歲前退休計畫:指數節稅多元收益投資法 低風險避開0050正2盲點》,出版社:金尉 (圖:shutterstock,僅示意 / 責任編輯:Mumu;內容純屬參考,並非投資建議,投資前請謹慎為上)

發表

發表

我的網誌

我的網誌